知道了我们有多少钱,接下去就要让这些钱能发挥最大效益,但这是否意味着每一分钱都要拿去投资呢?

美国有一家名叫标准普尔的公司(Standard & Poor’s Financial Services LLC.)。他们的主要业务有两个,一个是评级,他们的评级名列全球三大评级机构;还有一个就是标准普尔指数,也就是标普500。

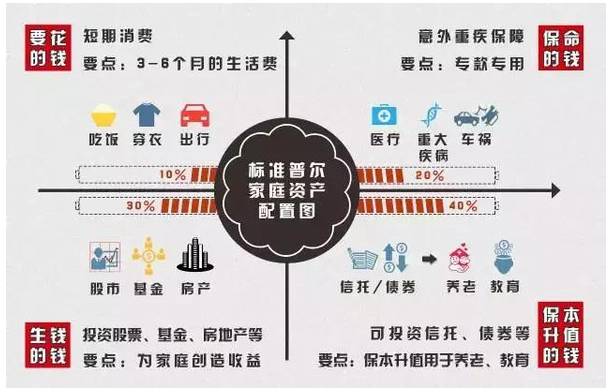

他们面向美国10万个中产阶级家庭展开调查,看看那些家庭的资金,为什么能够长期稳定增长。调查结果显示,这些家庭在资金分配中大同小异,家里的钱都被分成4份,这4份钱各有各的用途和目的,投资的方向也不同,正是这4份钱互相配合,让这些家庭随时有钱用,出了意外也能应对,投资上又有所收获。通过对这4份钱提炼总结,这家公司推出了著名的标准普尔家庭资产象限图。

这种象限图一直被公认为是最合理稳健的家庭资产分配公式。他们把全部的家庭资产分布在四个账户中,分别是要花的钱占10%,保命的钱占20%,保值升值的钱占40%,生钱的钱占30%。

第一个账户就是要花的钱,也就是日常开销,包括衣食住行,这个账户也有预防突发事件发生的作用,比如自己发生了个小意外,这个时候如果我们把所有的钱都拿去投资,钱没法立即取出来的话,就会耽误事。所以,这些要花的钱的最大特点,就是他的流动性要求非常高,这些钱我建议放在货币基金,比如余额宝里,方便随用随取。当然,流动性高意味着收益不高,目前银行的活期储蓄年化利率大概只有0.3%左右,相比之下,货币基金能在保证高流动性的前提下,依然保持3-5%左右的年化利率,还是很不错的选择。在标准普尔象限图中,这个账户要占净资产的10%。

第二个账户是杠杆账户,就是保命的钱。这个账户用来预防重大事故的发生。具体来讲,就是用来购买意外险、重疾险、寿险等保险。因为只有保险才能撬动杠杆,以小博大。比如你从25岁开始购买重疾险,连续缴纳10年,每年5000元,一共缴纳了5万元。一旦你发生重大疾病的时候,保险公司就可以赔付你50万元,也就是说5万元撬动了50万。在人生路上,我们会遇到各种意外,这个账户就是用来防止意外的发生,因为有时候一个大的疾病,可能就会导致你的买房梦破碎。我知道国人不是很有买保险的意识,但在标准普尔象限图中,这个账户要占净资产的20%。

第三个账户是长期收益账户,也就是保值升值的钱。这个账户主要是为了长远规划用的,比如买房的钱,子女的教育金,自己的养老金等等。这些都是刚性需求,金额数量一般巨大,需要长期积累,到了一定的时间段才会被拿出来使用,所以在投资上要求稳当,重点是保证本金不能收到损失,而且能抵御通货膨胀。收益不要求多高,但是要长期稳定。所以,这个账户的钱主要都会投资于类似定投黄金,定投基金和银行理财等比较稳妥的投资产品中。这个账户的钱还有一个特点,就是专款专用,目的明确,绝对不要随随便便取出使用。在标准普尔象限图中,这个账户要占净资产的40%。

第四个账户是投资账户,也就是生钱的钱。这个账户主要用来博取收益,我们长期收益账户里的钱有一部分也会来自这里,这个钱的使用特点是可以冒一定的风险,但靠长时间的投资学习,可以将风险适度下降,却能获得相对较高的收益。可以选择的投资像公募基金、黄金、结构性理财产品、互联网金融等。这个投资账户,在风格上依然是稳健为主,并非是赌博,有一条重要的原则是,如果这个账户亏损了,不会对我们长期收益账户造成致命打击,所以这个账户,必须保证可以亏得起。在标准普尔象限图中,这个账户占净资产的30%。

这四个账户就像是桌子的四条腿,少了任何一条,桌子都很难再稳固。

应急的钱,占用10%的比例保证我们生活所需,但用不会过多占用我们的资金,让我们资金收益上收到损失。

救命的钱,占用20%的比例以确保发生了我们能力以外的意外的时候,可以将风险转移。虽然这个账户的钱在很多时候看起来没什么用,但是一旦意外发生,如果没有这个账户,很可能会将其他账户的钱全部掏空,给自己和家庭带来毁灭性的打击。

保值的钱,在应用上偏向保守,但它必须是目的性最强的一部分钱,你必须保证它的安全,不达目标绝不拿出来乱花。随着我们净资产的增加,之后我们还要随时将钱放入这个账户中,只要有这笔钱在,我们的财务状况就不会有太大的影响。

最后一个是生钱的钱,我们总会把很大的希望寄托在这部分钱上,希望他能生更多的钱,但是要牢记这个账户的原则,亏得起,才能赚得起。

这样的分配比例对我们来说是一种约束,但正是这种约束让我们的资金各司其职,让我们的财富稳步增长。